半导体设备行业产业链分析

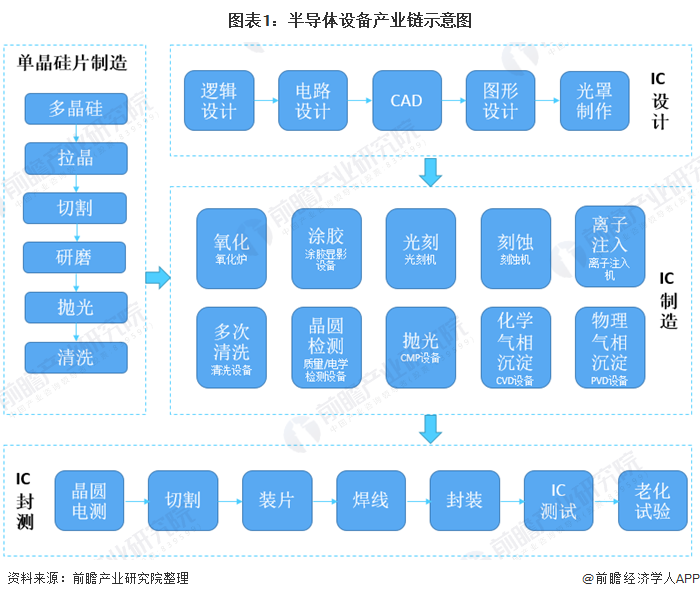

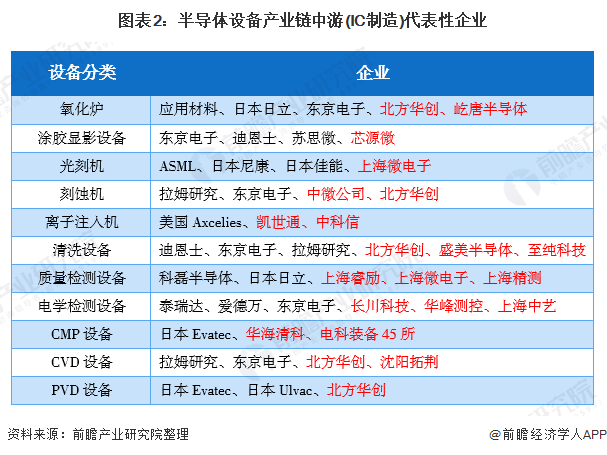

应用于半导体制造和封测流程的设备称作半导体设备。半导体设备行业是半导体制造的基石,是半导体行业的基础和核心。从产业链来看,半导体设备的上游主要是单晶硅片制造以及IC设计,下游则主要为IC封测。根据半导体设备在IC制造中应用的场景不同,一般可以分为氧化炉、涂胶显影设备、光刻机、刻蚀机、离子注入机、清洗设备、质量/电学检测设备、CMP设备、CVD设备和PVD设备等。

中国半导体设备行业产业政策汇总

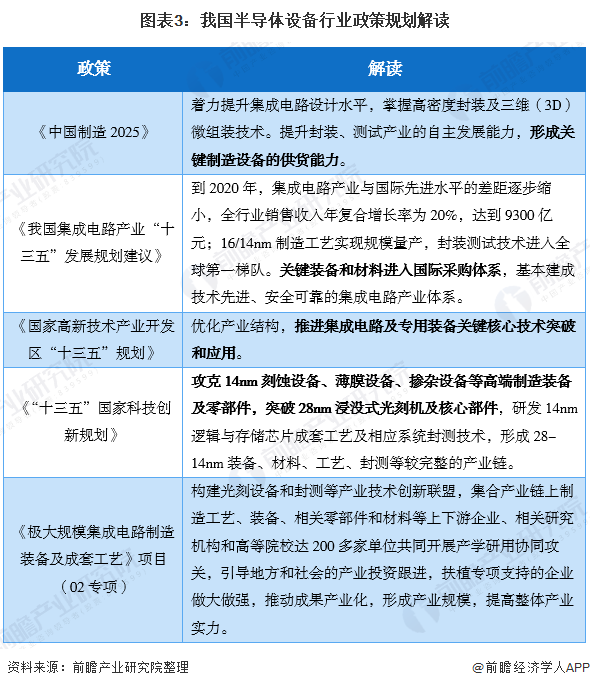

从政策环境上来看,我国对于半导体设备行业较为重视。其主要表现在对于整个IC产业链企业的政策优待以及对于半导体设备行业的相关规划与推动。

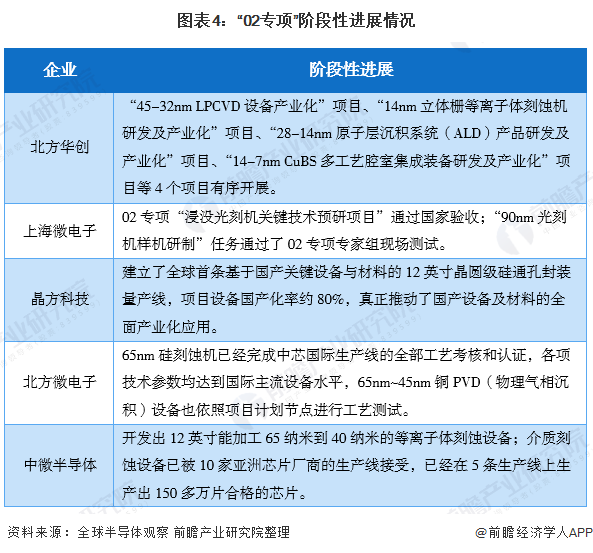

其中较为突出的是《极大规模集成电路制造装备及成套工艺》项目(02专项),其以专项的形式组织了一批国内半导体设备公司进行了一系列重点工艺和技术的攻关,有效促进了我国半导体设备行业的发展,使得我国半导体设备行业涌现出了一批拥有国际竞争力的龙头企业。

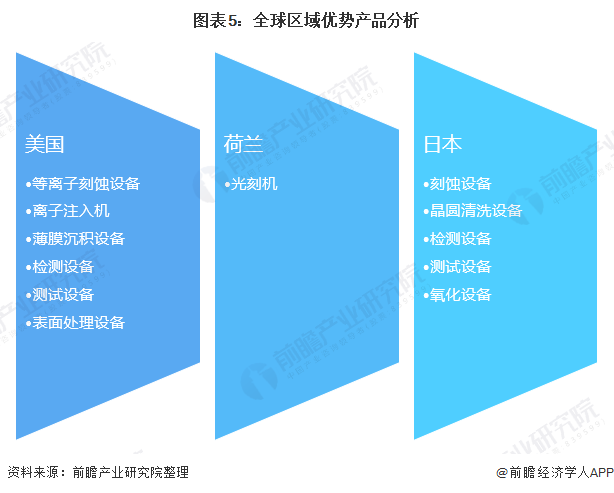

全球半导体设备市场竞争格局分析

全球知名的半导体设备制造商主要分布在美国、荷兰、日本等地。其中,美国的等离子刻蚀设备、离子注入机、薄膜沉积设备、检测设备、测试设备、表面处理设备等设备的制造技术位于世界前列;荷兰则是凭借ASML的高端光刻机在全球处于领先地位;在刻蚀设备、晶圆清洗设备、检测设备、测试设备、氧化设备等方面,日本极具竞争优势。

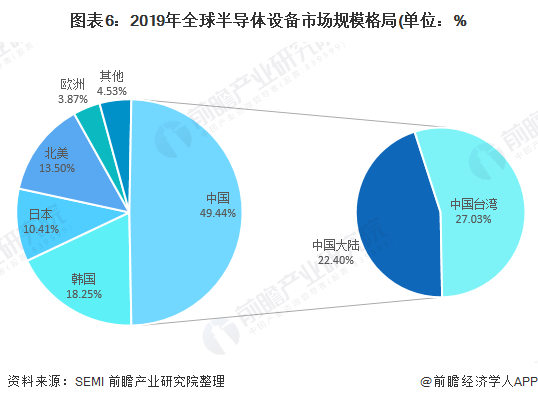

中国大陆的半导体设备需求量大,但自给率低,在相关技术方面仍处于追赶状态。2019年,中国的半导体设备市场规模占到了全球的49.44%;其中中国大陆的半导体设备市场规模占全球的22.40%,略低于中国台湾。

半导体设备行业市场规模

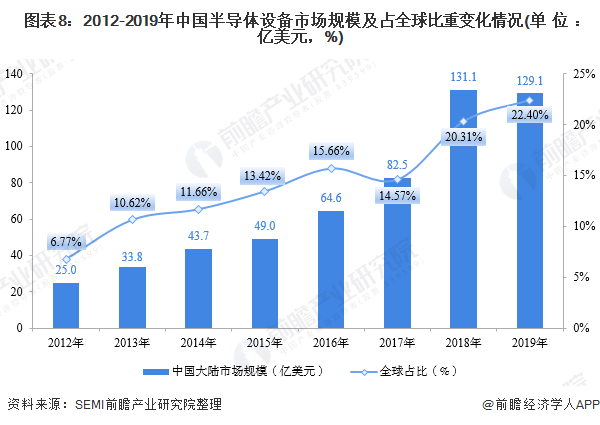

从市场规模来看,2012-2018年全球半导体设备市场规模波动增长。2018年全球半导体设备市场规模实现645.5亿美元,较2017年增长34.85%;2019年全球半导体设备市场规模有所回落,仅为576.3亿美元。

中国大陆半导体设备市场规模与全球半导体设备市场规模变化情况类似。2019年实现市场规模129.1亿美元,较2018年有所回落。但中国大陆半导体设备市场规模占全球市场规模的比重一直在增长。2019年占比实现22.40%,较2018年增长了2.09个百分点。

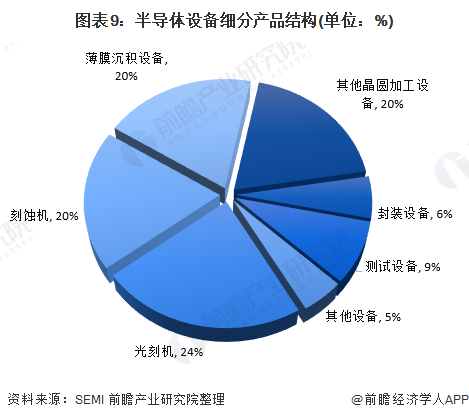

半导体设备行业产品细分格局分析

从产品细分结构来看,目前供应的半导体设备主要为晶圆加工设备,其占市面上半导体设备的比重约为80%;在这些晶圆加工设备中,以光刻机、刻蚀机和薄膜沉积设备为主,这三类半导体设备分别约占市面上半导体设备的24%、20%和20%。

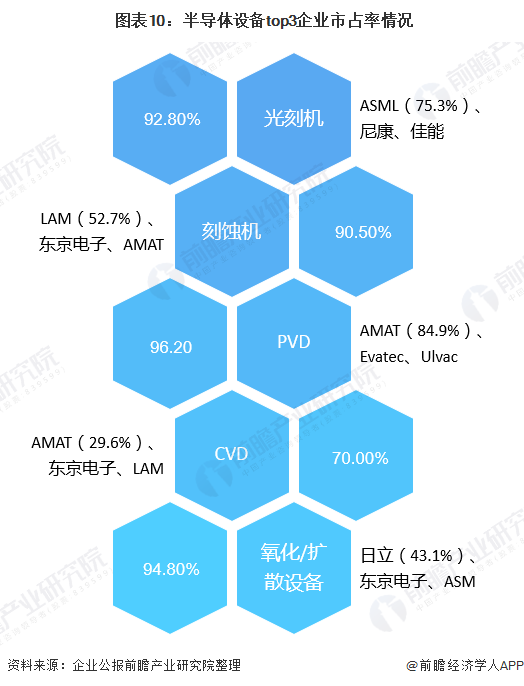

半导体设备行业产品细分企业竞争格局

从半导体设备的核心产品光刻机、蚀刻机、PVD、CVD和氧化/扩散设备来看,各类半导体设备top3的企业中主要为美国、荷兰与日本的企业,且各类半导体设备行业集中度极高,top3企业的合计市占率均在70%以上。其中光刻机主要由荷兰的ASML领衔; LAM研究院则占据了刻蚀机50%以上的市场份额;美国的AMAT则是PVD和CVD的龙头企业;氧化/扩散设备则以日本企业(日立、东京电子)为尊。

中国半导体设备行业融资情况

从融资情况来看,由于我国半导体设备行业仍在追赶阶段,大部分企业成立时间较短,至2014年至2020年上半年,除广微集成和炬光科技外,其他半导体设备行业企业的融资均处于A轮与天使轮,整体以A轮为主。可见行业的融资情况仍处于初级阶段,从行业发展的情况来看,未来行业或将吸收更多的资金。

以上内容由专业的外贴式液位计生产厂家陕西声科电子整理自前瞻产业研究院。

微信扫一扫

微信扫一扫